雅克科技:前驱体核心供应商,新材料布局驱动多维增长

(报告出品方/分析师:国盛证券 郑震湘 王席鑫 刘嘉元)

外延能力优异,客户资源优质。雅克科技前身雅克化工成立于 1997 年 10 月,公司主要 致力于电子半导体材料,深冷复合材料以及塑料助剂材料研发和生产。2016 年以来, 公司通过一系列外延并购陆续进军半导体材料硅微粉、电子特气、前驱体以及新型显示 材料 TFT 光刻胶、彩色光刻胶业务。其中,公司于 2016 年收购韩国前驱体厂商 UP Chemical,因而成为 SK 海力士的核心供应商;并且,公司通过收购 LG 光刻胶事业部、 Cotem 成为 LG 显示的核心供应商。

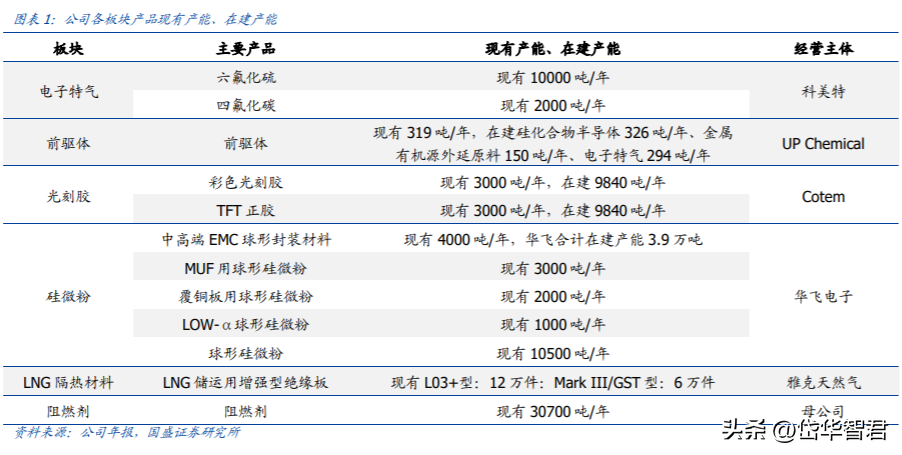

此外雅克也已进入合肥长鑫、长江存储、京东方相 关材料供应商,海内外客户资源优质,为后续业绩放量打下了坚实的基础。 广泛布局电子材料,持续提升产能。公司电子材料业务涉及的产品主要有半导体前驱体、 电子特气、光刻胶、硅微粉和 LDS等。其中,前驱体主要应用在集成电路存储芯片、逻 辑芯片的薄膜沉积环节;电子特气,主要是六氟化硫和四氟化碳;光刻胶产品主要应用 于显示面板的三色子像素制作和 TFT 制作;硅微粉主要运用于集成电路封装材料等; LDS 输送系统主要用于前驱体材料等化学品的输送。

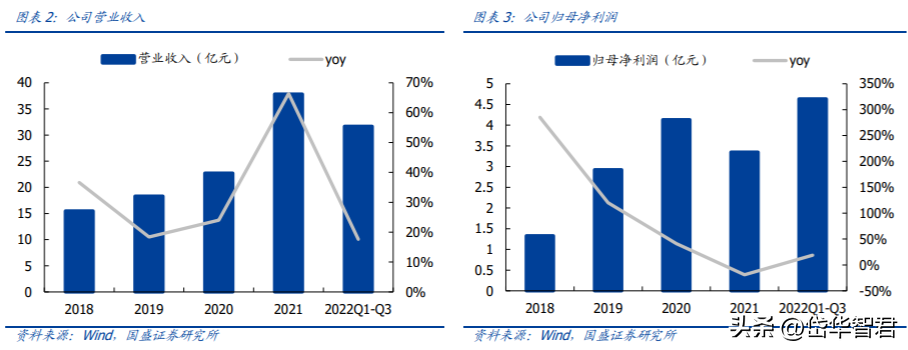

营收业绩多年持续向上。雅克科技 2022 年前三季度实现营业收入 31.7 亿元,同比增长 17.6%。自 2017 年开始进军电子材料业务以来,公司实现了高速成长,2021 年,受到 所持基金净值变化(-8901 万元)以及资产减值(-325 万元)影响,公司净利润下滑。 然而该金融资产净值后续进一步下降空间有限,在公司主业强劲的增量贡献下,2022 年公司预计全年将实现归母净利润 5.2-5.9 亿元,同比增长 55.3%~76.3%。

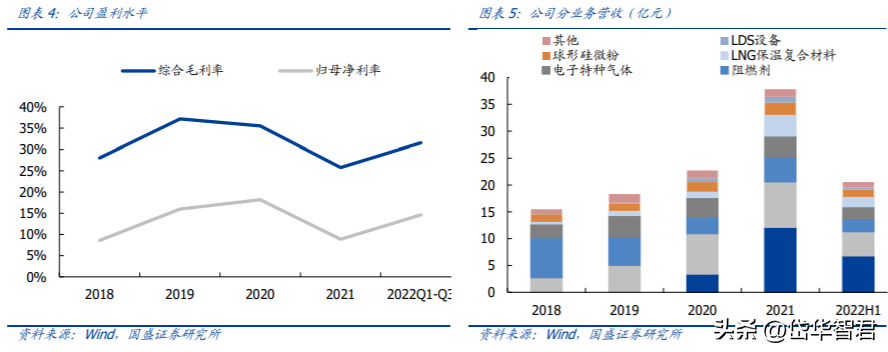

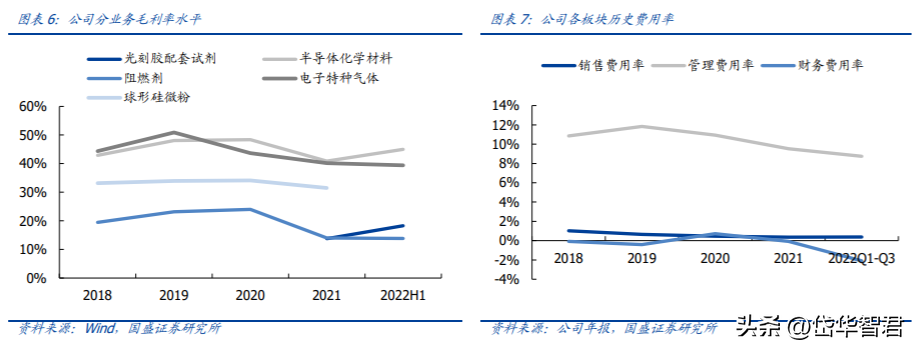

电子材料业务贡献高盈利、高成长。随着磷系阻燃剂业务增长放缓,公司 2014 至 2016 年收入增长乏力。2016 年,公司开始进军电子材料业务,收入结构开始迅速发生变化。 2017 年以来,阻燃剂占公司收入比例由 79.7%逐步下降至 12.1%。2021 年,电子材料 相关业务已占公司收入达 73.7%,并从 2018 年以来贡献了公司主要的业绩成长。在公 司电子材料业务中,半导体化学材料(半导体前驱体材料/旋涂绝缘介质(SOD))和电 子特气是已披露毛利率板块中盈利能力最强的业务板块,2022H1 分别实现毛利率 45.0%、39.4%;成长性方面,前驱体是公司增长最快的业务,受核心客户 SK 海力士 订单增长拉动,半导体化学材料业务营收由 2018 年的 2.74 亿元增长至 2021 年 8.45 亿 元。

盈利能力随业务结构的变化而抬升,趋势持续。公司 2020/2021/2022Q1-Q3 分别实现 毛利率 35.5%/25.8%/31.5%。受益于良好的费用控制能力,公司销售费用率 2020 年 开始明显下降,公司 2020/2021/2022Q1-Q3 分别实现净利率 18.2%/8.9%/14.6%。 2021 年毛利率下滑原因是彩色光刻胶业务在建设过渡期间的代加工费用影响了毛利, 同时由于生产场地限制,前段部分原料合成委外加工也对毛利产生了一定影响。后续受 益于前驱体、高性能硅微粉等业务的强势增长,预计盈利能力有望持续抬升。

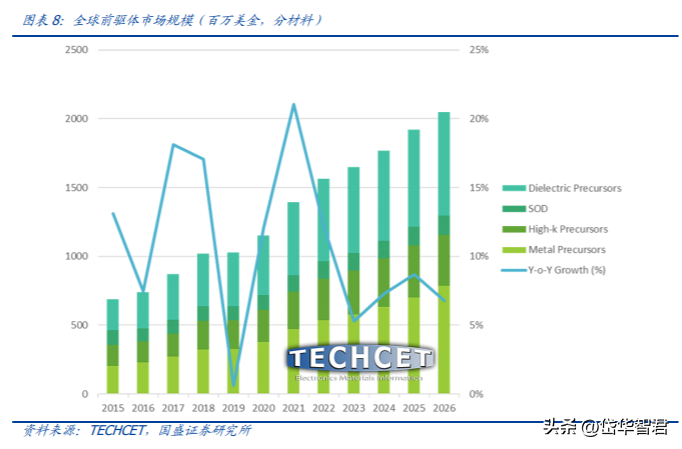

制程节点结构先进、存储 3D 堆叠趋势推动前驱体需求。根据 TECHCET 统计数据, 2021 年全球总体原子层沉积(ALD)/化学气相沉积(CVD)前驱体市场同比增长 21% 达到 13.9 亿美元,预计在 2022 年增长 12%至接近 15.6 亿美元,主要得益于 7nm 以下 逻辑产能提升、3D NAND 更多的堆叠和层数增加以及 DRAM 制造发展到 EUV 光刻,共 同推动前驱体市场规模的增长。

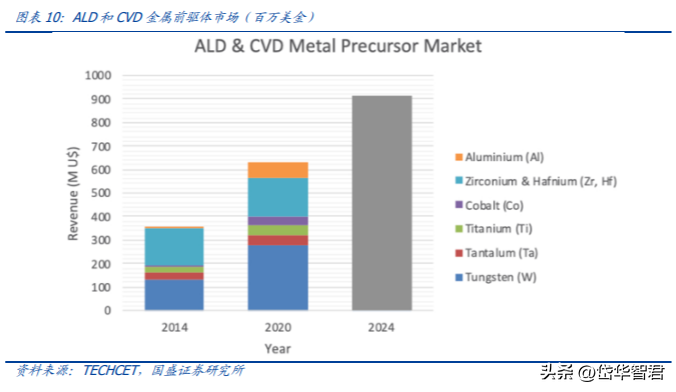

逻辑制程节点升级、先进制程产能提升带来新前驱体材料需求和规模增长。半导体制 造行业始终在追求提高性能的同时降低成本,新的器件结构、新的沉积材料对 CVD 特 别是 ALD 环节带来新的机遇。举例来说,铪(HfO2)仍然是栅极 High-K 主要材料,同 时氧化镧(La2O3)作为掺杂材料也将有所贡献,此外由于更多金属化层的需求,钴前 驱体在 20nm 及以下逻辑节点需求增长迅速。

3D DRAM 驱动铪、钴和钨前驱体成为金属类前驱体需求增速最快的几种材料。分材料 来看,根据 TECHCET 统计及预测,2022 年全球金属和 High-K ALD/CVD 前驱体市场规 模达到 8.35 亿美元,同比增长近 13%,预计 2021-2026 年 CAGR 接近 9%,到 2026 年 市场规模有望达到近 11 亿美金。其中得益于 DRAM 行业也在向 3D DRAM 升级,类似 NAND 向 3D NAND 升级带动的对 PECVD、ALD 和刻蚀的需求,铪、钴和钨前驱体需求 将实现高速增长。

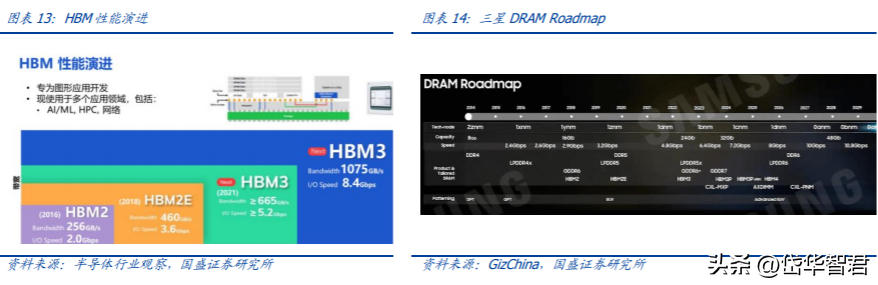

HBM 突破技术瓶颈,逐渐凸显应用价值。HBM 有两个核心特征:

1)DRAM 颗粒以 3D 封装方式垂直摆放。

2)3D DRAM 与 GPU/CPU 通过 interposer 合封,实现直接连接。 这两个技术特征,目的是解决传统 DRAM 与 CPU/GPU 通过主板(Motherboard)连接的 信号延迟与电磁干扰。 HBM 对比其他 DRAM 内存(如 DDR4 或 GDDR6)相比,拥有较宽内存总线。一个 HBM stack 由 4 个 DRAM die(4-Hi)堆叠而成,并拥有 8 个 128 位信道(每个 die 上 2 个), 总宽度为 1024 位。因此,具有四个 4-Hi HBM stack 的 GPU 将拥有 4096 位宽度的内存 总线。相比之下,GDDR 存储器的总线宽度为 32 位,同样 16 个信道则只具有 512 位存 储器接口。

HBM技术已迅速发展,人工智能将带动技术快速突破。NVIDIA最新一代的SXM4 A100GPU 采用了 HBM2E 内存。从芯片内部结构图可见,A100 计算核心两侧共有 6 个 HBM 内存放置空间。在 SXM4 A100 GPU 发布时,NVIDIA 实际上仅使用了其中 5 个 HBM 内 存放置空间,提供 40GB HBM2E 内存容量,这意味着每个 HBM2E 内存上堆叠了 8 个 1GB DRAM Die。对于升级版的 80GB SXM4 A100 GPU,每个 HBM2E 内存上则采用了 8 个 2GB DRAM Die 进行堆叠。截至 2021 年,SK 海力士和 Rambus 已分别发布了最高 数据传输速率为 5.2Gbps 和 8.4Gbps 的 HBM3 产品,每个堆叠将提供超过 665GB/s 和 1075GB/s 的传输速率。2022 年三星也发布器 HBM3 技术产品。在三星发布的路线图 中,其单芯片接口宽度可达 1024bit,接口传输速率可达 6.4Gbps,相比上一代提升 1.8 倍,从而实现单芯片接口带宽 819GB/s,如果使用 6 层堆叠可以实现 4.8TB/s 的总带宽。

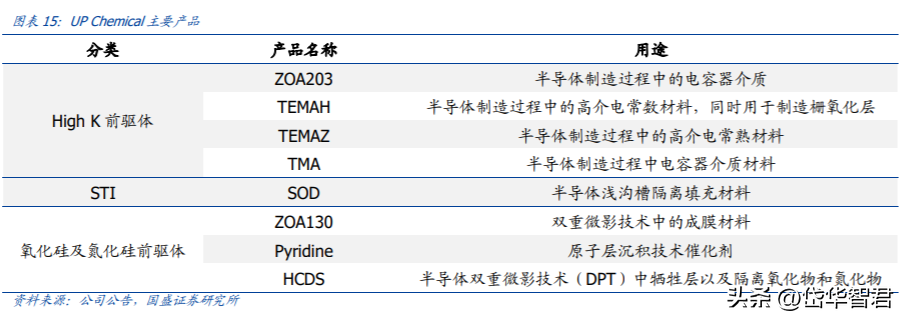

2022 年 6 月,SK 海力士率先为英伟达 H100 供应 HBM3。从 2015 年推出 HBM1 到 2021 年 10 月开发业界第一款 HBM3 DRAM,SK 海力士一直是 HBM 行业的领军企业。 2022 年 6 月,SK 海力士宣布开始量产 HBM3,并将向英伟达 H100 系统供应 HBM3,预 计于 2022Q3 开始出货,SK 海力士也将按照英伟达的计划增加 HBM3 产量。根据 Trendforce最新数据显示,SK海力士是目前唯一大规模量产 HBM3的厂商,因此将充分 受益客户采用 HBM3 带来的增量需求。 收购 UP Chemical,具备全球竞争力,重根受益晶圆产能扩充、存储 3D 化趋势。 2016 年雅克联合国家集成电路产业大基金、华泰瑞联等成立江苏先科,收购韩国前驱 体厂商 UP Chemical,2018 年 4 月雅克实现了对 UP Chemical 的 100%控股。UP Chemical 是全球领先的半导体级 SOD 和前驱体产品供应商,是全球顶级储存芯片厂商 SK 海力士的核心供应商,其主要产品包括:

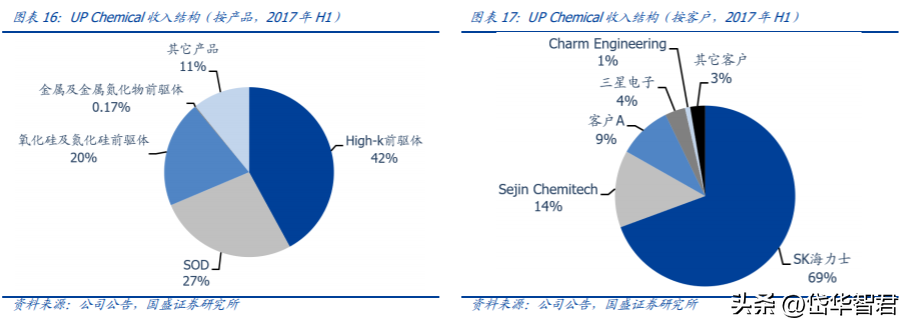

产品结构方面,High-k 前驱体、SOD 是公司产品的主要构成,其中 High-k 前驱体占 42%,SOD 占 27%。2017 年 H1 公司 High-k 前驱体实现毛利率 52.54%,相比氧化 硅及氮化硅前驱体(27.24%)、SOD(36.85%)业务具有更强的盈利能力。未来 Highk 前驱体业务的扩张是公司的核心增长点。客户资源方面,全球储存芯片龙头 SK 海力 士是 UP Chemical 的核心客户,2017 年 H1 占公司收入约 69%。公司的销售分为韩国 销售和海外销售,韩国国内主要销售给 SK Hynix 及三星电子,海外销售主要销售给 SK 海力士半导体(中国)。未来,进入其它储存芯片龙头客户将会是公司核心增长点。

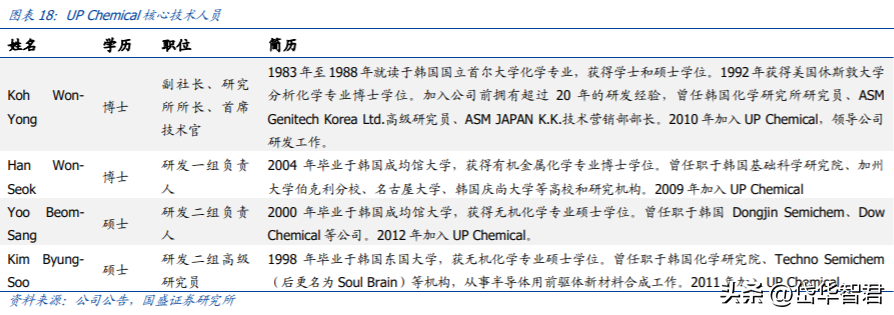

UP Chemical 拥有领先的研发团队。UP Chemical 建立了一支具有领先水平的技术研发 团队,团队的核心成员由具有化学专业背景丰富产业经验的归国博士、行业专家及资深 业内人士组成。截止 2017 年 6 月 30 日,UP Chemical 的技术研发人员人数为 26 名, 占公司总人数的比例为 17.93%。半导体前驱体材料的生产技术为 UP Chemical 具备的 最为核心的竞争力。公司已对大部分技术成果申请了专利。对于部分未申请专利保护的 技术,公司建立了严格的保密制度。公司与所有研发人员签订了《保密协议》和《竞业 禁止协议》,并严格管理研究所所在楼层的外部人员出入,明确研发人员的保密职责。 与韩国 Foures 合资成立雅克福瑞,主营前驱体输送系统,完善产业链。同时,公司与 韩国 Foures 合资成立雅克福瑞进军 LDS 输送系统,产品用于半导体和显示面板企业的 前驱体材料的输送,完善产业链。

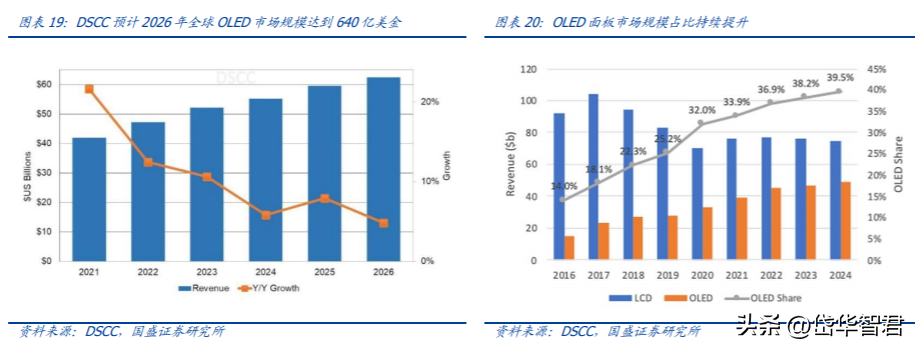

根据 Mordor Intelligence 对全球显示面板市场的统计和预测,2020 年全球显示面板市 场规模 1390.6 亿美元,预计到 2026 年将达到 1782 亿美元,2021-2026 年复合年增长 率为 4.2%。其中,DSCC 预计全球 OLED 显示面板市场规模 2021-2026 年 CAGR 达到 8%,到 2026 年市场规模达到 640 亿美金。目前 OLED 主要应用于以智能手机为主的中 小尺寸面板,而生产大尺寸 OLED 面板时再蒸镀等环节仍存在较大技术难题,导致大尺 寸 OLED 面板良率较低。预计未来随着 OLED 良率增长、成本持续下降,份额将进一步 提升。

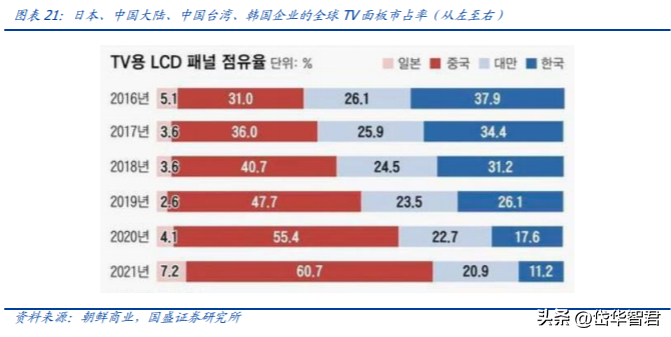

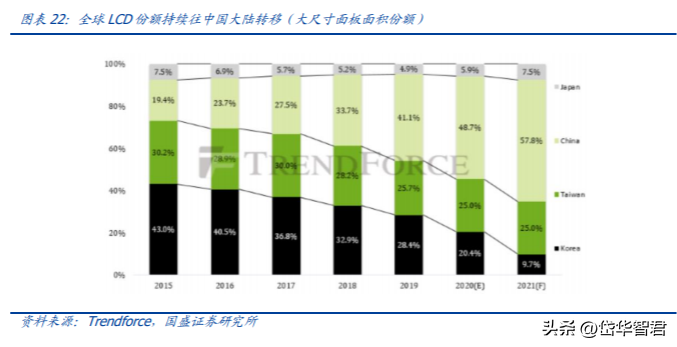

全球 LCD 产业持续向中国大陆转移。面板行业的产业转移趋势和全球半导体产业东移 趋势近似。面板产业经历上世纪 90 年代在日本大规模工业化生产,三星、LG 等韩系厂 商 2000 年初在 5 代线上实现对日本的技术超越,以及中国大陆企业从 2003 年起开始 5 代线业务。经过长达十余年的技术追赶,中国大陆产业在近期实现了全面赶超。根据 DSCC 数据,中国大陆的 LCD 产能占比由 2018 年的 41%提升至 2020 年的 55%。

目前,以京东方、华星光电为代表的中国大陆LCD厂商已实现全球领先。由于行业竞争 激烈,三星及 LG 选择退出 LCD 市场,三星将其苏州 LCD 产线出售给华星光电。根据朝 鲜商业报道,预测 2021 年中国大陆在全球液晶电视面板市占率或达到 60.7%,超过中 国台湾(20.9%)、韩国(11.2%)、日本(7.2%)之和。在显示面板行业,根据 DSCC 预测,中国(不包含港澳台地区)面板产能(包含 LCD、OLED 等)份额将从 2020 年 53%提升至 2025 年 71%。

2020 年我国 LCD 光刻胶国产化率仅 14%,在面板降价、且已大幅国产化背景下,国 产替代有望加速。根据势银统计分析,目前我国企业在 LCD 用光刻胶领域已实现各类 光刻胶的下游供应,但 2020 年综合市占率仅 14%。然而 LCD 产业链毛利率呈现“微笑 曲线”,面板厂商位于中游环节,毛利率在产业链中处于相对较低水平。在面板已实现 大规模国产化、面板持续降价的背景下,LCD 面板厂商将材料国产化的诉求强烈,LCD 材料有望加速实现国产化。

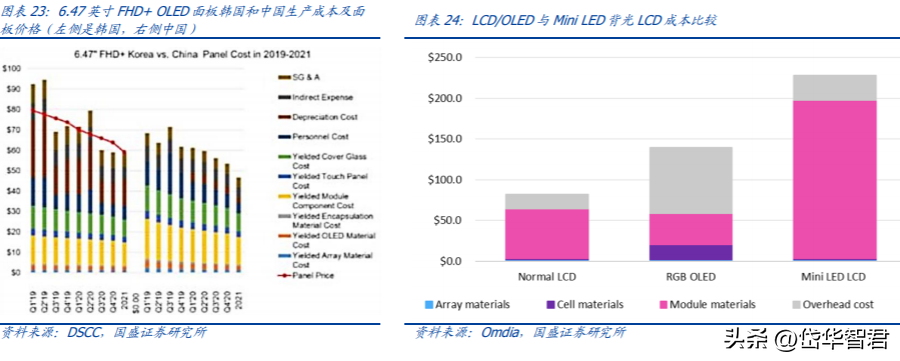

OLED 面板成本有持续下降空间,未来渗透潜力大。从目前成本构成看,在 LCD、RGB OLED、Mini LED LCD 三种路线中,Mini LED 成本最为高昂,OLED 其次,普通 LCD 成 本最低。OLED 在过去成本持续下降,我们预计随着单位折旧成本的下行,有机发光材 料等化学材料的持续国产化,2025年 OLED面板成本有望持续下降。LCD的折旧时间已 较长,且如背光模组、偏光板等LCD主要原材料,目前国产化程度已经较高,后续成本 下降空间有限。未来 RGB OLED 行业规模进一步增长、有机发光材料等关键原材料进一 步国产化后,将有望具有和普通 LCD 匹敌的成本优势。

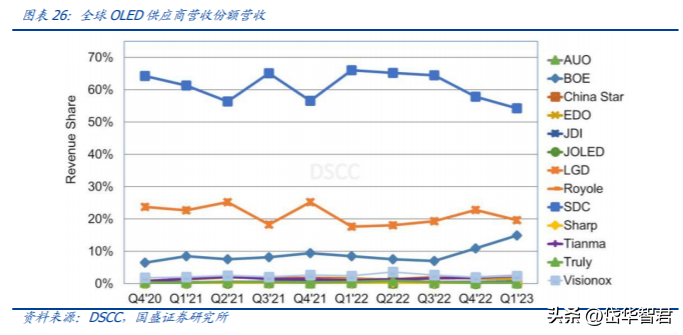

全球 OLED 面板由韩国厂商主导,竞争格局较 LCD 更集中。OLED 面板企业主要集中 在中国大陆及韩国地区,韩国两大 OLED 领军企业采取不同策略,三星专注于中小尺寸 市场,LG 专注大尺寸显示市场。Stone Partners 预计 2023 年韩国和中国的中小尺寸 OLED 市场占有率将分别为 61%和 39%,随着中国厂商产能持续提升,DSCC 预计到 2024 年,中国 OLED 产能有望占比接近 50%。

2022 年中国大陆面板光刻胶市场规模 107 亿元,国产供应商份额有望加速提升。根 据势银在《中国光刻胶产业发展蓝皮书 2022》中统计数据显示,受消费电子市场下滑, 大尺寸面板增量不及预期影响,2022 年中国大陆显示光刻胶市场规模 107 亿元,同比 下降 1.1%,中国大陆各大面板厂竞争策略由做增量逐渐向降成本过渡,对开发大陆本 土供应商态度友好,大陆光刻胶企业 2022 年出货量均有不小的增长。

在国家与企业层 面大力推行国产化的背景下,中国大陆显示光刻胶的本土化率仍有很大增长空间,企业 对未来 3 年内发展普遍看好,预计 2021-2025 年显示光刻胶本土化率由 12.9%上升至 46.2%,平均每年提升 8.3 个百分点。 雅克科技 OLED 光刻胶是韩国、中国主要面板厂商核心供应商,有望享受 OLED 渗透 β。通过收购 LG 化学光刻胶事业部和 LG 显示的长期供应商 Cotem,公司成为 LG 显示 的主要供应商,同时公司已成为京东方、华星光电等国内 OLED 面板厂商核心供应商, 成为了全球领先的 OLED 光刻胶供应商。

目前 OLED 光刻胶占面板光刻胶份额较小,公 司卡位 OLED 光刻胶,有望享受 OLED 渗透β,业务成长空间大。

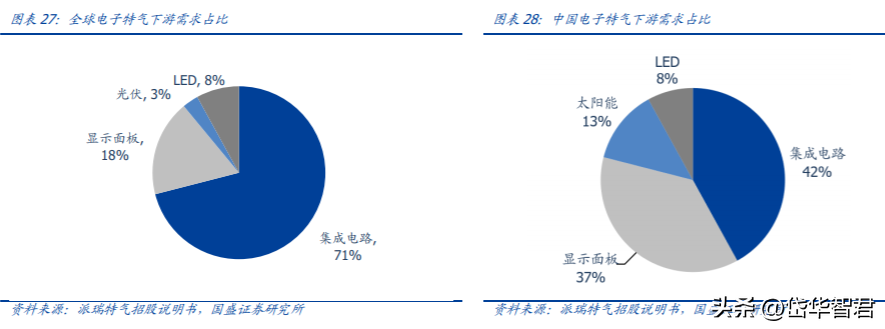

电子特种气体是集成电路、显示面板、光伏能源、光纤光缆等电子产业加工制造过程中 不可或缺的关键材料。根据派瑞特气招股书,电子气体包括大宗电子气体和电子特种气 体,是集成电路制造的第二大制造材料,仅次于硅片,占晶圆制造成本的 13%。电子 特种气体主要应用于光刻、刻蚀、成膜、清洗、掺杂、沉积等工艺环节,主要分为三氟 化氮等清洗气体、六氟化钨等金属气相沉积气体等。

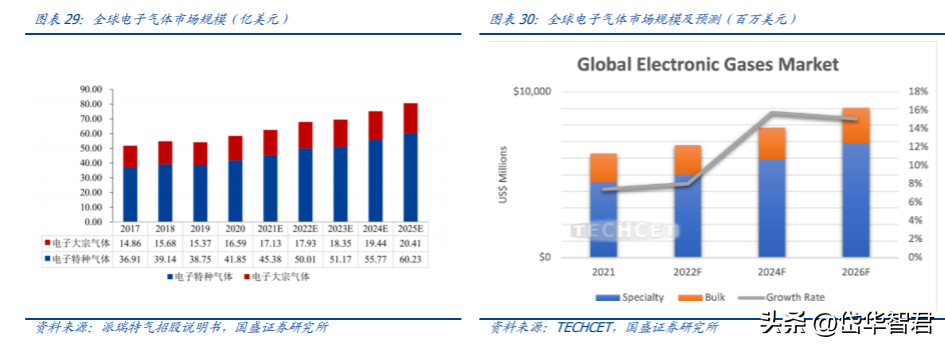

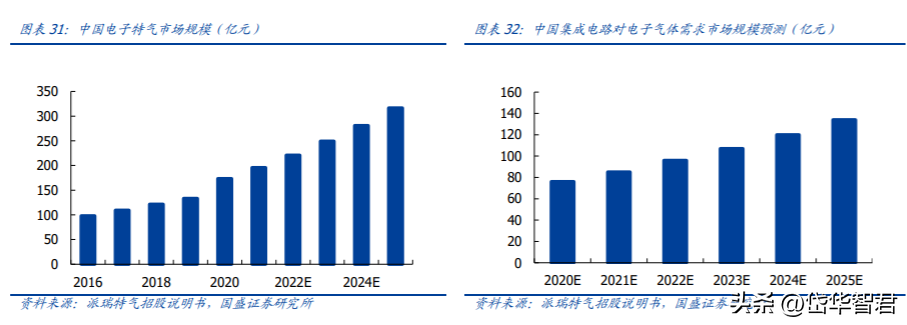

2022 年全球电子气体市场规模有望达到近 70 亿美金,其中特气约 50 亿美金,电子 大宗气体 20 亿美金。根据派瑞特气招股书中引用的 Techcet 数据,2021 年全球电子特 种气体的市场规模为 45.38 亿美元,预计 2025 年市场规模将超过 60 亿美元,2021 年2025 年复合增长率达到 7.3%。2021 年,全球电子气体的市场规模整体达到约 62.51 亿 美元,其中电子特种气体占 72.6%,电子大宗气体占 27.4%。

两个主要因素推进了我国电子特气的需求高速增长。首先,近年来电子气体下游产业 技术快速更迭。例如,集成电路领域晶圆尺寸从 6 寸、8 寸发展到 12 寸甚至 18 寸,制 程技术从 28nm 到 7nm;显示面板从 LCD 到刚性 OLED 再到柔性、可折叠 OLED 迭代; 光伏能源从晶体硅电池片向薄膜电池片发展等。下游产业的快速迭代让这些产业的关键 性材料电子特气的精细化程度持续提升。并且,由于全球半导体、显示面板等电子产业链不断向亚洲、中国大陆地区转移,近年来以集成电路、显示面板为主的电子特气需求 快速增长。

根据 IC Insights,中国集成电路制造 2020 年产值为 227 亿美元,自给率为 15.9%,预计 2025 年产值将达到 432 亿美元,自给率将进一步提高到 19.4%,复合增 长率达到 13.7%。根据派瑞特气招股书援引的 Forst&Sullivan 资料显示,2020 至 2024 年中国显示面板市场规模复合增长率为6.34%,对电子特气的需求带来了持续、强劲的 拉动。

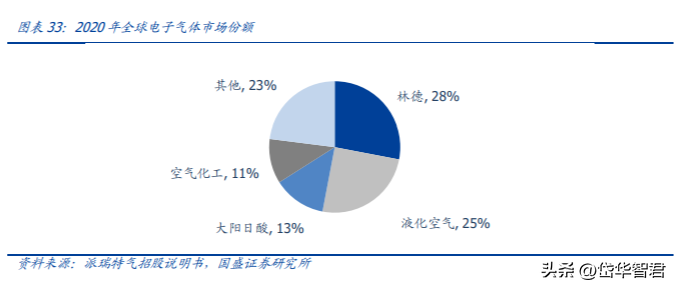

海外龙头主导全球电子气体市场,国产替代空间大。根据派瑞特气招股书引用的 TECHCET 数据,全球电子气体主要生产企业林德、液化空气等前十大企业,合计占全 球电子气体 90%以上市场份额。其中,林德、液化空气、大阳日酸和空气化工 4 大国 际巨头市场份额超过 70%。这些国际大型电子气体企业通常同时从事大宗电子气体业 务和电子特种气体业务,大宗电子气体业务企业需要在客户建厂同时,匹配建设气站和 供气设施,借助其较强的技术服务能力和品牌影响力为客户提供整体解决方案,具有很 强的市场竞争力。

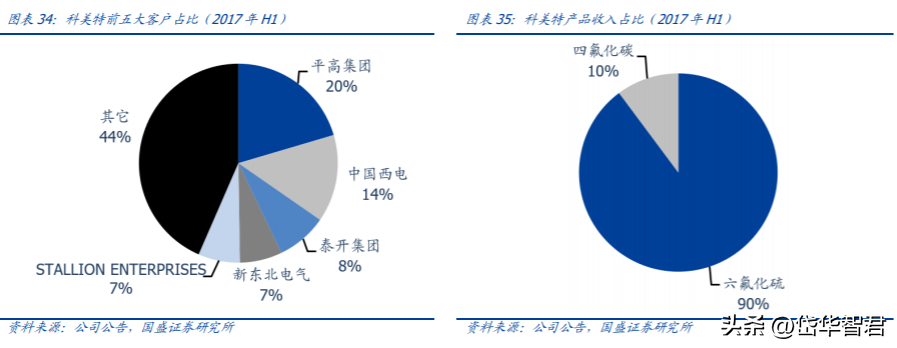

科美特是国内最大的六氟化硫生产厂商。公司 2020 年拥有六氟化硫年产能 8500 吨, 是国内中国西电、平高电气、山东泰开等主要电力设备生产商的第一大六氟化硫供应商。 并且,公司对含氟气体的电解、净化、精馏等环节已经研发出并掌握了核心生产工艺, 气体纯度高、质量稳定,在同行业中处于全球领先水平。2009 年,科美特开始向知名 气体商如林德气体、昭和电工、关东电化等供应电子特气,通过其销售渠道进入终端半 导体制造客户。 公司四氟化碳进入台积电供应链。2020 年科美特四氟化碳年产能为 1200 吨。通过积极 研发开拓高附加值的 IC 电子特气产品线,半导体级四氟化碳已实现量产销售。2016 年,其半导体级四氟化碳成功进入台积电供应链。

EMC 封装占比达 97%,硅微粉占 EMC 成分 70%-90%。塑料封装成本低、适合大 规模生产、效率高。2019 年全球集成电路封装中的 97%采用 EMC(环氧塑料封装)作 为外壳材料,而其中的 70%-90%为硅微粉。EMC 组成成分主要包括环氧树脂及其他聚 合物、添加剂、填料,硅微粉作为主要的填料占比 60%-90%,为达到无限接近于芯片 的线性膨胀系数,硅微粉在集成电路封装材料的填充量通常在 75%以上,硅微粉企业 通常将平均粒径为 0.3 微米-40 微米之间的不同粒度产品进行复配以实现高填充效果。

无机填料种类众多,还包括氢氧化铝、滑石粉、云母粉等。然而球形硅微粉形状为球形 且粒径小(多为微米级和亚微米级),在流动性、机械性能、树脂体系中的分散性方面 都具有优势。并且在介电常数、热膨胀系数和导热系数方面有助于电器器件性能的稳定, 因此成为了最主要的封装填料填料。 球形硅微粉更适用于芯片封装。硅微粉分为球形硅微粉、角形硅微粉,球形硅微粉是以 精选的角形硅微粉作为原料,通过火焰法加工成球形的二氧化硅粉体材料,具有流动性 好、应力低、比表面积小和堆积密度高等优良特性。

球形硅微粉填充率高于角形硅微粉, 能够显著降低覆铜板和环氧塑封料的线性膨胀系数,使其更加接近于单晶硅的线性膨胀 系数,从而显著提高电子产品的可靠性;用球形硅微粉制成的环氧塑封料应力集中小、 强度高,相较于角形硅微粉更适合用于集成电路芯片封装,同时球形硅微粉可以减少相 关产品制造时对设备和模具的磨损。球形硅微粉的优势包括: 雅克科技子公司华飞电子产品为球形硅微粉,相比对手产品均价高,主要应用于芯片 封装。并且当集成电路的集成度为 1M-4M 时,环氧塑封料应部分使用球形硅微粉,集 成度 8M-16M 时,则必须全部使用球形硅微球粉。硅微粉用于电子封装是不可替代,集 成电路产业使用球形硅微粉代替普通角形硅微粉已是大势所趋。

预计 2025 年国内环氧塑封料行业所用硅微粉需求约 21.06 万吨。2018 年国内环氧塑 封料年产能力约为10万吨。行业实践中,硅微粉在环氧塑封料的填充比例为70%-90% 之间,取填充比例的平均值 80%进行测算,硅微粉在国内环氧塑封料行业的市场容量 为 8 万吨。假设 EMC 封装份额维持稳定,预计到 2025 年国内环氧塑封料的产值 26.33 万吨,仍然按填充比例 80%进行测算,预计到 2025 年国内环氧塑封料行业所用硅微粉 的市场用量约为 21.06 万吨。

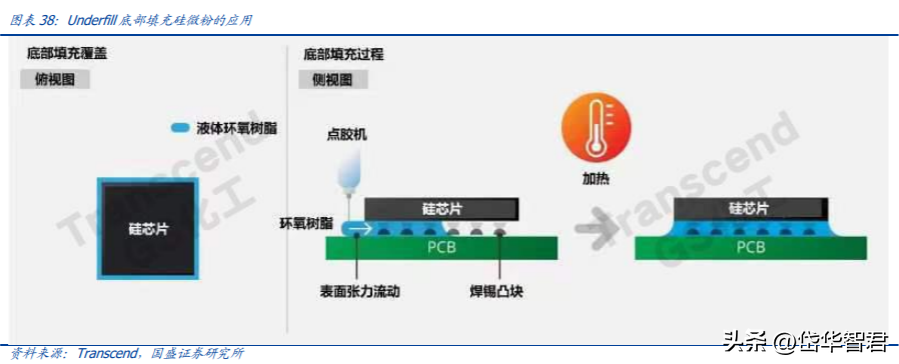

全球球形硅微粉约 70%被日系厂商垄断。根据中国粉体技术网于 2018 年 3 月发布的 数据,电化株式会社、日本龙森公司和日本新日铁公司三家企业合计占据了全球球形硅 微粉 70%的市场份额,日本雅都玛公司则垄断了 1 微米以下的球形硅微粉市场。 Underfiller、low-α等高端硅微粉价值量远高于普通 EMC 球形硅微粉,国产化空间 大。Underfill 硅微粉主要用于倒装芯片的底部填充,用于减少由于芯片与基板热膨胀系 数不同带来的应力。由于 Underfill 材料的应用,芯片焊接点的使用寿命得以大幅提升; 用于存储芯片封装需要用到低α射线的硅微粉,避免因α粒子放射带来存储芯片的数据 错误,价格可达普通 EMC 用球形硅微粉的数倍。总体而言,硅微粉等集成电路领域有 许多高端品类,目前被日系厂商垄断,国产化空间大。

华飞电子在建高端材料 3.9 万吨,剑指替代日系厂商份额。华飞电子主要产品是球型硅 微粉,用于集成电路封装材料(塑封料)、高压电气件的绝缘浇注及分立器件。华飞电 子产品主要销售给如住友电木、台湾义典、日立化成、德国汉高、松下电工等国际知名 环氧塑封料的生产商,另有部分产品销售给国内从事电气设备制造等行业的客户。

产品 与日本的同业者日本电气化学工业株式会社、新日铁 Micron 公司等产品已处于同一水 平。公司现有硅微粉产能 2 万吨,在建产能 3.9 万吨,新增产品产能囊括目前主要被日 系厂商垄断的品种,剑指我国硅微粉国产化先锋。

机遇 “碳中和”背景下,天然气作为一次能源需求高增,LNG 进口量将加速增长。天然气 是最清洁的一次能源之一,2021 年全球平均每天交易 490 亿立方英尺(Bcf/d)的液化天 然气(LNG),比 2020 年增加 2.2 Bcf/d(4.5%)。在“碳中和”的背景下,全球能源清洁 化将进一步推进,天然气的需求将加速扩张。液化天然气(LNG)是将天然气经压缩, 超低温液化制成,体积约为同量气态天然气体积的 1/625,通常储存在超低温储罐内, 是天然气最常用的运输方式。全球 LNG 贸易量持续增长,同时我国 LNG 进口量迅速增 长,2022 年实现 LNG 进口 6344 万吨,为 LNG 全球第二大进口国。

全球 LNG 运输船数量持续增长。我国进口的天然气约 65%以 LNG 形式进口,占总供应 量约 30%。以 LNG 形式进口天然气需要用到 LNG 运输船,对 LNG 燃料的需求促使 LND 新签订单大幅增加,2022 年新签订单超 180 艘,历史上 LNG 运输船当年净新增量持续 增长。

全球 LNG 船订单加速增长。根据信德海事统计,2020、2021 年分别交付 47 艘和 68 艘 船舶。目前新订单总数达 111 艘,同比增长 177.5%。截至 2021 年底,订单包括 196 艘 2960 万立方米的船舶,其中包括 5 艘 FSRU 和 25 艘小于 5 万立方米的船舶。 复合板材是 LNG 薄膜型储罐关键材料,雅克是国内主要供应商,全球极少数供应商之 一。无论是在 Mark Ⅲ还是在 NO96 Super 系统中,LNG 板材都是核心材料。LNG 储罐 运用的增强型绝缘保温复合材料能承受的极限温度可达-170℃(天然气的凝点为161.5℃)。

从结构上看,薄膜型储罐的主要部件包括主层薄膜、次层薄膜和预制泡沫板。 主层薄膜由预制泡沫板焊接而成,确保了密封性。起隔热保温作用的泡沫板为预制件。 墙壁和底部的主层薄膜与次层薄膜之间及次层薄膜与混凝土外罐之间都安装预制的泡沫 板。泡沫板为增强硬质闭孔聚氨酯泡沫夹在 2 层胶合板之间。公司自产聚氨酯泡沫并外 购 rsb 等次层薄膜原材料,制成复合板材进行销售。

公司 LNG 板材在手订单众多,后续随着下游 LNG 船订单持续增长,空间大。公司作为 国内首家 LNG 保温绝热板材的供应商,目前已经取得了 LNG 保温绝热材料的全系列标 准认证,并且拥有完整的自有技术、先进的生产工艺和高度智能化的生产线。公司目前 拥有 LNG 板材 LO3 型:12 万件;MarkIII/GST 型:6 万件。公司通过了法国 GTT 公 司、挪威船级社、英国劳氏船级社和美国船级社等所有的造船业国际权威机构的认证, 取得了国际船东和大型造船公司的信任。目前,公司已经建立了与沪东中华造船厂、江 南造船厂和大连重工等大型船厂的战略合作业务关系,提供包括深冷复合板材、工程技 术咨询和设备租赁等服务。同时,公司积极开拓海外市场,目前已全面参与俄罗斯北极 二期液化天然气项目储罐建设。

七、盈利预测及投资建议

前驱体业务:假设公司前驱体业务无锡新增产能释放,产能持续增长。随 SK 海力士、 长江存储等国内外客户产能增长,需求持续提升,毛利率基本维持稳定。我们预计公司 2022/2023/2024 年半导体化学材料(前驱体)业务实现营收 1267.1/1774.0/2128.8 百 万元,毛利率 41.5%/42.5%/45%。 光刻胶配套试剂业务:假设公司 OLED 光刻胶业务随 OLED 面板渗透持续增长,受到 LG 显示等核心客户出货拉动。同时面板光刻胶业务随着品类扩展,亦将持续增长。业务盈 利能力稳中有增。我们预计公司 2022/2023/2024 年光刻胶配套试剂业务实现营收 1397.2/1886.3/2357.8 百万元,毛利率 20.0%/22.0%/24%。 硅微粉业务:假设随 3.9 万吨半导体核心材料项目投放,业务体量加速增长,同时盈利 能力或将随着高端产品占比的提升而大幅提升。

我们预计公司 2022/2023/2024 年硅微 粉业务实现营收 325.6/455.9/569.8 百万元,毛利率 32.0%/32.0%/32.0%。 LNG 复合板材:假设随着沪东造船厂、江南造船厂等在手订单逐步执行,业务体量持 续增长。同时,随着我国天然气进口量持续增加,下游造船厂订单有较强增长预期,业 务体量增长潜力大。随关键原材料自产,毛利率提升。我们预计公司 2022/2023/2024 年 LNG 复合板材业务实现营收 512.2/1024.5/1536.7 百万元。

电子特气业务:用于半导体的电子特气占比提升,整体盈利能力稳中有增,整体业务提 升 维 持 相 对 稳 定 。 我 们 预 计 公 司 2022/2023/2024 年 电 子 特 气 业 务 实 现 营 收 450.2/517.8/569.5 百万元,毛利率 41.0%/42.0%/43.0%。阻燃剂业务公司正在剥离中, 预计 2022 年剥离完成。 综上我们预计公司 2022-2024 年分别实现营收 42.6/60.3/75.9 亿元,归母净利润 5.6/8.8/11.7 亿元。

——————————————————

报告属于原作者,仅供学习!如有侵权,请私信删除,谢谢!

报告来自【远瞻智库】

- 0001

- 0001

- 0001

- 0000

- 0001